Innovare le Value Propositions

‘Tradizionalmente’ innovare la value proposition della propria impresa significava effettuare una revisione dell’offerta dei propri prodotti/servizi, aumentandone la gamma e/o il livello innovativo del contenuto. Occorre però considerare che nel nuovo contesto di mercato i clienti/consumatori sono sempre più propensi a fruire di un prodotto attraverso la funzione/scopo dello stesso, cioè ad acquistarlo più come un ‘Servizio’ che come un prodotto. Tale trend viene individuato col termine ‘Servitizzazione’ dei prodotti. Questo è solo uno che concetti innovativi oggi adottati dalle strategie innovative delle aziende leader.

A cura di:

Giorgio Merli, Senior Vice President di Solving Efeso International, Professore di Sociologia d’Impresa all’Università Bicocca di Milano e Membro del Panel for Sustainable Development di EDF

La Value Proposition dinamicamente ‘baricentrica’

Articolazione e innovazione dei Prodotti e Servizi

La ‘Value Proposition’ rappresenta ciò che l’azienda offre al mercato; è l’elemento tangibile che i clienti recepiscono in termini di valore per i loro bisogni, espliciti o latenti: più espliciti e oggettivi nel ‘Business to Business’ (B2B), meno nel ‘Business to Consumer’ (B2C). L’attuale contesto evolutivo dello scenario di business delinea uno spettro competitivo che si organizza intorno a diversi baricentri di bisogni/offerta, ciascuno caratterizzato da peculiarità che devono essere gestite con coerenza. In ogni baricentro, il brand e il servizio hanno assunto ruoli chiave per superare la competizione (cioè per ‘Surpetere’). Tale scenario rende necessario un posizionamento competitivo consapevole e una capacità di rinnovare la propria offerta in modo da assecondare e possibilmente anticipare i mutamenti nel comportamento di acquisto dei clienti. Tale concetto va declinato in coerenti Strategie di Offering da parte delle Imprese.

I Baricentri competitivi

Un’impresa, per riuscire ad acquisire vantaggio competitivo, dovrebbe innanzi tutto pensare a come proporre al mercato/cliente qualcosa che risulti più attrattivo della proposta dei concorrenti. Tale capacità le consentirebbe infatti di ‘uscire dal gruppo’ dei tradizionali competitor, dove potrebbe vincere solamente offrendo gli stessi prodotti-servizi a minor prezzo e/o con migliore qualità. Come ben sappiamo la sfida prezzi&qualità non è più sostenibile a lungo da parte del nostro Sistema Paese nei confronti di player di Sistemi molto meno ‘costosi’, e comunque capaci di buone performance qualitative, quali quelli dei paesi emergenti. Ciò che serve ora alle nostre imprese è riuscire a generare sistematicamente ‘value proposition’ innovative, evitando di dover competere con le altre su prodotti-servizi simili. È questa la leva strategica che probabilmente meglio interpreta e declina il concetto di ‘Surpetition’.

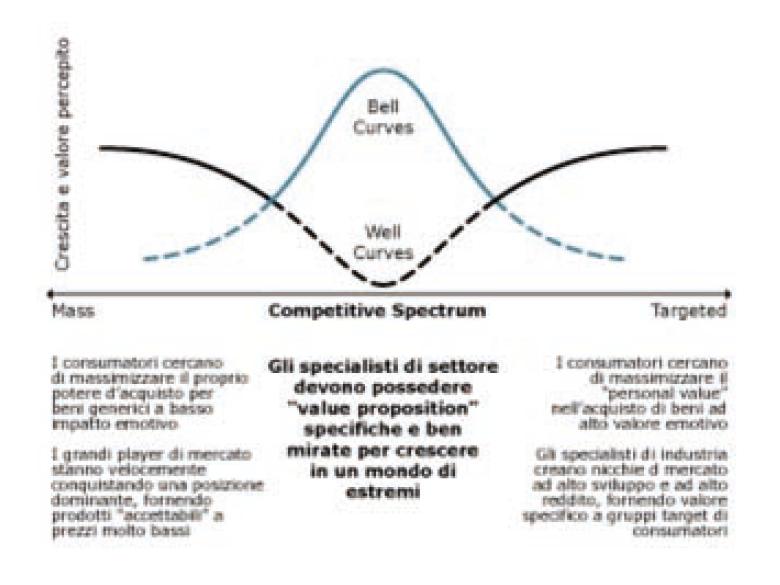

Surpetere, anziché competere, significa ricercare ambiti di possibile realizzazione del business ove la competizione non è ancora arrivata (qualcosa di simile al concetto di Oceano Blu di Kim W.Chan e Mauborgne Renée), cercando di evitarla o, più propriamente, di anticiparla con value proposition di prodotti e/o servizi innovativi. Per capire però quali sono le aree in cui andare a ricercare le possibilità di innovazione che possano presto tramutarsi in risultati di business, occorre avere consapevolezza degli attuali trend di sviluppo del comportamento dei consumatori e del mercato in generale (quindi sia in B2C, sia in B2B). Il primo fenomeno da considerare a tal riguardo è quello della polarizzazione del comportamento dei consumatori/clienti. Gli attuali trend mostrano infatti un continuo declino relativo dei volumi dei prodotti medi a favore dei prodotti a basso prezzo da una parte e di quelli ad alto ‘valore percepito’ dall’altra. Tale fenomeno evidenzia un comportamento del mercato che passa da una logica di fenomeno statistico ‘a campana’ (‘bell’) ad un comportamento rappresentabile invece con curve ‘a pozzo’ (“well”).

L’evoluzione dello Spectrum Competitivo (from ‘bell’ to ‘well’)

Tale modificazione dei comportamenti dei consumatori/ clienti ha notevoli impatti sulle value propositions che le aziende devono oggi offrire al mercato, se vogliono rimanere competitive e/o aumentare la loro competitività. Ciò specialmente a fronte degli effetti della globalizzazione e della competizione dei paesi emergenti, che fa diventare debole ogni posizione conquistata. Tale situazione competitiva, come ben sappiamo, rende quasi impraticabile per le nostre aziende una strategia che si concentri sull’offerta del prodotto “commodity”, cioè dove si vince col basso prezzo. La Strategia del recupero di competitività su tali prodotti è in effetti una battaglia persa per l’economia occidentale in generale, e in particolare per quella manifatturiera italiana.

Ciò non significa che tale area di business vada lasciata ad altri, ma semplicemente che essa va affrontata in modo diverso. Occorre infatti considerare che nel business dei prodotti a basso costo i margini maggiori risiedono quasi sempre più nei mark up commerciali che nella produzione degli stessi. Quindi in tale area la migliore leva di business è il presidio del mercato/clienti, non tanto del prodotto. Considerando i volumi in gioco è però un business che sarebbe bene mantenere e quindi occorre focalizzarsi sulla sua dimensione commerciale/distributiva dotandosi di una adeguata ed efficiente rete di vendita e servizi a supporto. Ciò è sicuramente ben praticabile nei beni semidurevoli (auto, elettrodomestici, ecc…), e comunque dove l’azienda può raggiungere direttamente il cliente finale. Lo è forse un po’ meno nei prodotti di largo consumo che passano dai grandi retailer, dove si è facilmente scavalcati o ‘intermediati’. Occorre allora considerare modalità multicanale più evolute ed efficienti, compreso l’e-commerce. Per questo tipo di prodotti la chiave strategica è comunque quella di sapersi rifornire degli stessi al costo più basso possibile. Se si vuole mantenere anche la produzione dei prodotti, occorre adottare un approccio progettuale e di engineering fortemente orientato allo sviluppo di prodotti a basso costo (‘design to cost’) e ricercare la massima economicità/efficienza produttiva. Ciò potrebbe voler dire anche delocalizzare la produzione nei paesi emergenti.

Un’alternativa è ricorrere ad elevate automazioni in economia di scala, se sostenibili. Molto più frequentemente, per perseguire bassi costi di produzione e contemporaneamente variabilizzarli, si ricorre all’esternalizzazione della produzione (magari mantenendo all’interno la produzione dei prodotti più alti di gamma, per governare il know how tecnologico). L’opzione strategica più drastica è invece quella di limitarsi alla sola commercializzazione dei prodotti acquistandoli da produttori terzi completamente autonomi (probabilmente basati nei paesi emergenti). Alcuni esempi di strategie usate a riguardo sono riscontrabili nel mondo dell’auto dove, per produrre le auto di basso costo, vengono adottate quasi tutte le modalità citate:

- produzione in proprie fabbriche localizzate in paesi con bassi costi produttivi (oggi ad esempio Brasile, Turchia, Romania, India, Cina, Corea del Sud);

- produzione con divisioni/brand totalmente delocalizzate (ad esempio la Logan della Reanault);

- acquisizione di intere aziende con know how di prodotto e di produzione integrandole nel proprio brand (ad esempio la Chevrolet che ha acquisito la sudcoreana Daewoo e ora ne commercializza i prodotti con il proprio marchio);

- partnership in economia di scala con i concorrenti per i pianali o anche per l’intera auto con però carrozzerie diversificate per il proprio brand (diversi casi esistenti);

- produzione interna delle vetture alte di gamma ed esternalizzazione delle altre.

Diverso il discorso per l’altro polo, quello dell’area del valore percepito, dove i fattori di successo possono essere individuati dalla capacità di offrire prodotti ‘luxury’ oppure ‘di nicchia di prodotto/servizio o di industry’, oppure ‘customizzati’, o infine ‘innovativi’. Se, come si dice, è questa l’area che consentirà all’economia occidentale di uscire vincente dalla sfida dei paesi emergenti, dovremmo considerare che il Sistema Italia è ben posizionato a riguardo. Infatti i primi tre di tali fattori sono storicamente capacità caratteristiche delle nostre imprese. Non siamo altrettanto storicamente ben predisposti per quanto riguarda l’innovazione tecnologica. Quindi, a parte le ovvie considerazioni sulla necessità di innovare comunque da parte del nostro Sistema, tale situazione non sembra giustificare il livello di ‘disorientamento’ emotivo da parte della nostra imprenditoria negli ultimi anni: lo scenario tendenziale dovrebbe premiare le nostre capacità.

È dunque sul fronte del ‘Valore percepito’ che deve principalmente far leva il Sistema Italia per evitare lo scontro diretto sul fattore costi con i paesi emergenti. Ciò non escludendo, ovviamente, strategie difensive sugli altri fronti. In tale area il fattore costo assume una rilevanza molto minore se non addirittura trascurabile.

Il valore percepito, come già detto, è infatti legato a valori di brand, a capacità di personalizzazione, a value propositions ‘uniche’. Molto spesso risiede in dimensioni molto ‘soft’, costituite dall’’esperienza/emozione’ che il prodotto/servizio può rappresentare per il cliente. In effetti buona parte dell’aumento del valore percepito risiede oggi potenzialmente in quelle dimensioni di servizio che consentono di avere un’esperienza ‘diversa’ (si pensi al prodotto-servizio offerto dalla Ferrari con la sua FXX, dove più che un’auto si compra l’esperienza di poterla guidare nei circuiti con l’assistenza del Team Ferrari). Per quanto riguarda il valore costituito dal prodotto/ servizio di nicchia, si intende invece la possibilità di sfruttare nicchie all’interno di una industry, ovvero nicchie trasversali ai settori, per soddisfare specifici bisogni di gruppi omogenei di clienti. Nel primo caso (nicchia di Industry) significa, ad esempio, specializzarsi sulla fornitura di macchine/dispositivi per qualche applicazione più specifica e mirata all’uso.

Nel secondo caso (nicchia trasversale), significa offrire a segmenti di clienti un’offerta di prodotti e servizi mirati allo specifico segmento (ad esempio, prodotti/servizi per gli animali domestici, prodotti/servizi per persone celiache, etc…). Un’altra strategia per operare nell’area ‘Valore percepito’ è quella di fare leva sulla possibilità di personalizzazione dei prodotti-servizi. Ciò consente di differenziarsi dai concorrenti che forniscono prodotti più standardizzati. In questo caso la personalizzazione costituisce un chiaro ‘valore percepito’ dal cliente, degno di un ‘premium price’. Occorre in tal caso sviluppare competenze e tecnologie di engineering ad hoc (customization engineering), con una collegata dimensione di elevata flessibilità produttiva (customized manufacturing), consentendo al cliente di interagire significativamente con i processi interni di progettazione e produzione. In questo caso il cliente non è più un ‘consumer’, ma diventa un ‘pro-sumer’, cioè un cliente proattivo nella supply chain che sviluppa e costruisce il prodotto-servizio a lui destinato. In questo caso gli si chiede di pagare un prezzo aggiuntivo (il premium price), o si acquisisce preferenza a parità di prezzo, per questo ‘servizio’ di proattività che gli viene messo a disposizione. Alcuni esempi: i pc della Dell (pc auto-configurabili dal cliente), la scarpa Nike personalizzata (configurabile dal cliente), il chip specifico (ASIC–Application Specific Integrated Circuit) auto-ingegnerizzato dal cliente usando le facilities del fornitore. Anche in questi casi la produzione potrebbe in realtà essere opportunisticamente ‘delocalizzata’, realizzata cioè presso il mercato ‘utente’ o in aree a basso costo produttivo (nel caso della Cina i due requisiti potrebbero essere presenti nello stesso paese).

Una strategia del Sistema Italia dovrebbe essere inoltre quella di ‘affondare’ ancora di più la penetrazione nelle nicchie, sfruttando la capacità storica delle nostre imprese di operare in tal senso. Probabilmente, proprio al fine di evitare la concorrenza dei produttori più di massa, ciò comporta una maggiore concentrazione su nicchie ancora più strette, con una logica di apertura di un numero maggiore di nicchie ancora più specializzate. Il numero maggiore è strumentale al fatto che, riducendosi l’ampiezza della nicchia, occorre aumentarne il numero per garantirsi i volumi. ‘La strategia delle Mille Nicchie’, legata al valore del made in Italy, potrebbe dunque costituire una delle risposte più facili da parte del nostro Sistema (in quanto si basa su capacità differenzianti sperimentate), specialmente per quanto riguarda il nostro successo all’estero. Ma i grossi volumi di business, cioè quelli che possono garantire e sviluppare i volumi occupazionali necessari a un paese come l’Italia, vanno ricercati in una diversa area, che non è né quella delle commodities (inevitabilmente sempre più prodotte all’estero e solamente commercializzate in Italia) né quella dell’alto valore percepito (che non consente i grandi volumi).

I grandi volumi vanno ricercati nell’area storicamente occupata dai prodotti medi, che comunque costituisce l’area di maggior business relativo, ma dove il rapporto con il mercato non è più tendenzialmente basato sull’offerta del prodotto come tale. È qui che occorre realizzare le maggiori trasformazioni dell’offering se si vogliono mantenere i grossi volumi di business, specialmente di quello domestico (per l’estero conviene probabimente puntare di più sul ‘valore’).

Per meglio comprendere la situazione, può essere utile usare l’esempio del business dell’auto. Il fenomeno della polarizzazione del comportamento dei consumatori in questo mercato fa sì che stiano relativamente aumentando le vendite delle auto di basso prezzo (mezzi di trasporto da parcheggiare in strada) e di quelle di lusso o di nicchia (SUV, City Car, Green Car, ecc) a scapito delle auto tradizionali ‘medie’. Ma a fronte di tale riduzione di acquisto delle auto ‘medie’ da parte dei consumatori, tale business si sta riconcretizzando su di un altro canale, non più B2C ma B2B. Si consideri infatti che in Europa già più di un terzo delle auto non viene venduta direttamente ai clienti utilizzatori ma, attraverso la logica delle ‘flotte d’auto’, a clienti ‘aziende’ che le danno in uso ai singoli individui (flotte aziendali o consorzi d’acquisto o a società di leasing o di noleggio). Ciò significa che la tradizionale berlina di tipo ‘medio’ non viene più venduta prevalentemente come prodotto, ma come ‘servizio trasporto’, acquistato in logica B2B da un ufficio Acquisti, anziché dall’utilizzatore finale in un concessionario. In tale ‘offering’ l’auto costituisce solo un ingrediente del pacchetto ‘prodotto-servizio’ che costituisce il nuovo oggetto del business. In questa combinazione il margine maggiore proviene più dagli ingredienti finanziari e gestionali (finanziamento, assicurazione, manutenzione, ecc…) che dal prodotto stesso, che diventa solo uno strumento del nuovo business ‘di servizio’. Si noti come in tale configurazione la dimensione ‘servizio’ prevalga sulla componente fisica dello stesso (si vende cioè un servizio che ha come contenuto anche un prodotto fisico). Le auto vengono quindi sempre più vendute come ‘servizio’ anziché come prodotti. Vengono cioè acquistate per il loro scopo/ funzione d’uso. Tale fenomeno viene rappresentato con il termine servitisation (cioè servitizzazione dei prodotti). Sfruttare tale trend delle modalità di acquisto può sicuramente aiutare ad aumentare il fatturato dell’azienda o a riuscire a mantenere i volumi produttivi di prodotti con scarso appeal proprio (ad esempio garantirsi volumi di produzione di auto che non si riuscirebbe a realizzare vendendoli come prodotti).

Quella descritta per l’auto è però ancora una strategia di ‘competizione’ (visto che tutti i produttori ormai lo fanno). Anticiparla su certi mercati e/o prodotti, essendo proattivi a riguardo, sarebbe invece una strategia di innovazione surpetitiva della value proposition. Fare innovazione che crei vantaggio competitivo in tale direzione significa ricercare continuamente nuove formule di prodotto/servizio con sempre maggiore prevalenza della dimensione servizio. A tal riguardo gli esempi già esistenti sono numerosi.

Vendere il prodotto attraverso il servizio (esempi)

- Proporre e vendere auto come flotte gestite (fleet management);

- Proporre Hardware/Computer come flotte gestite o a consumo (pay per use);

- Proporre Software/applicativi a consumo (on demand);

- Proporre il prodotto ‘polizza di assicurazione’ a consumo (pay as you drive);

- Proporre il prodotto per il supermercato (CPG) come ‘scaffale gestito dal fornitore’ (eventualmente anche con etichetta personalizzata=private labeling);

- Proporre un aereo civile (ma anche militare!) attraverso ‘costo per ora di volo’ (pay as you fly);

- Proporre una macchina movimento terra (o macchina utensile) a “ore di utilizzo” (pay as you work);

- Proporre il servizio di manufacturing invece della fornitura di impianti/macchine produttive (pay by delivery);

- Proporre una centrale elettrica come ‘KWH erogati’ (in funzione dell’utilizzo reale nel tempo) anziché una centrale più un contratto di manutenzione (pay per use);

- Proporre il servizio di potersi creare il prodotto personalizzato (pro-sumership);

…Vendere il prodotto come “esperienza” (fashion, luxury…).

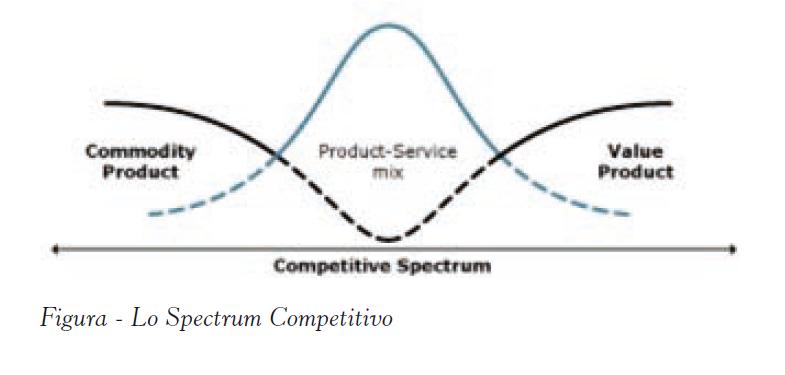

Così come nell’auto, anche in tutti gli altri prodotti tradizionali, la concorrenza dei paesi emergenti sarà sempre più forte. Nei business basati sul servizio locale, tale concorrenza sarà però sicuramente meno aggressiva, visto che il servizio non è facilmente erogabile direttamente da paesi terzi lontani e comunque i costi locali sono uguali per tutti i player. Da non trascurare, come già detto, anche la possibilità di fare business proprio nella sola componente ‘servizio’, integrando/ fornendo un prodotto a basso costo acquistato in Cina o in Corea del Sud o, in futuro, in altri paesi emergenti. Tale evoluzione è comune a quasi tutti i settori merceologici tradizionali. Il nuovo business potenziale, in buona parte sostitutivo di quello solamente legato al prodotto, è dunque da ricercare in questa area del mercato. Si tratta del ‘terzo polo’ comportamentale del mercato, quello che si colloca tra l’area dei prodotti a basso prezzo e quelli a valore percepito. È questa la modalità prevalente con cui si vendono oggi, e si venderanno sempre più, i prodotti ‘medi’. In sintesi, il mercato si sta caratterizzando su tre precisi baricentri di comportamento: quello delle commodities, quello del prodotto-servizio e quello dell’alto valore percepito.

Ai tre baricentri di mercato devono corrispondere tre baricentri strategico-organizzativi delle imprese. La prima considerazione da fare è che i tre baricentri/poli individuati necessitano di value propositions e strategie di mercato e organizzative completamente diverse. Non possono essere affrontate con la stessa organizzazione come si faceva in passato quando, invece dei tre baricentri, esisteva un ‘continuum’ di comportamento d’acquisto, e quindi di offering, basato sulla gaussiana (un prodotto medio di riferimento con allargamento verso prodotti più ricci e più poveri).

Nell’area delle commodities occorre infatti avere strategie di costo/efficienza (con eventuali delocalizzazioni produttive o semplici commercializzazioni di prodotti importati dai paesi low cost).

Nell’area del prodotto-servizio occorre invece avere strategie di value proposition innovative e di progettazione di pacchetti innovativi di prodotti-servizi in logica di full life cycle cost (in quanto il costo di gestione del prodotto per tutta la sua vita diventa onere di colui che lo produce o gestisce). Nell’area del valore percepito, infine, va invece ricercata l’innovazione del contenuto del prodotto/offering e una mirata gestione del cliente, facendo leva su quanto già argomentato.

La configurazione di un tale approccio strategico, basato sulla segmentazione dei possibili offering sui tre baricentri di riferimento individuati è sintetizzata in figura. I tre modelli operativi sono tra loro diversi e comportano modelli organizzativi e di processo differenti. Ognuno dei baricentri guida un modello operativo con aree precise sulle quali investire e leve da usare per competere/surpetere. Per questo motivo occorre una elevata capacità strategica e gestionale per operare contemporaneamente con più modelli e/o per ‘navigare’ tra gli stessi, o per focalizzarsi su uno solo di essi. Occorre molto spesso la capacità di mettere in campo uno ‘strabismo’ strategico-gestionale per poter competere su più baricentri. L’attenzione a governare i modelli in modo diverso deve essere però forte e le logiche di gestione devono essere ben identificate e separate. Un esempio di come gestire operativamente una strategia polarizzata è Victoria’s Secret che ha creato due differenti supply chain per le due linee di prodotto su cui ha deciso di focalizzarsi. Quella per gli articoli di segmento alto (lingerie) è stata organizzata in modo da rifornire i punti di vendita nel minor tempo possibile. Ciò per massimizzare le vendite e non perdere opportunità. Di vendita. Si tratta ovviamente di prodotti ad alto margine di contribuzione, in quanto ad alto valore percepito. Quella per gli articoli ‘medio-bassi’, a minor margine di contribuzione unitario (ad esempio le calze), è stata invece organizzata per rifornire gli scaffali al minor costo possibile. Gli articoli del segmento alto vengono spediti per via aerea, in quanto il costo delle mancate vendite sarebbe molto maggiore del minor costo di un diverso trasporto (rischio di rottura di stock sugli scaffali). Gli articoli del segmento basso vengono invece spediti via nave/truck, determinando i quantitativi sulla base di previsioni e trend, con tempi di consegna ovviamente più lunghi. Analogamente le attività e le iniziative di marketing sono differenziate in relazione al diverso posizionamento del prodotto.

Un esempio più articolato sui 3 baricentri è quanto sta accadendo nel settore di produzione di prodotti alimentari di largo consumo. Le aziende più innovative stanno infatti operando su tutti e tre i fronti descritti:

- vendono a basso prezzo in economia di scala (a discount e a mense) prodotti unbranded (senza etichetta/ white label), con l’obiettivo di saturare la capacità produttiva;

- realizzano notevoli volumi di business attraverso la fornitura al retailer di prodotti in private label, cioè etichettati e prezzati per conto del retailer (in questo caso di fatto vendono il servizio della gestione personalizzata della Supply Chain) ;

- vendono direttamente prodotti a marchio proprio con un posizionamento ad alto ‘valore percepito’ e alto margine (su cui fanno mitrate azioni di sell-out e pubblicità).

Ovviamente le strategie di prodotto, di marketing, l’organizzazione e l’operatività per i tre modelli di business sono molto diverse tra loro. Analizziamo le caratteristiche dei tre modelli operativi. Il modello ‘Value Product’ si basa su una strategia prevalente di marginalità (differenza tra ricavi e costi elevata), grazie a un premium price che il cliente accetta in virtù del valore percepito, delle emozioni e del servizio che riceve. I volumi complessivi possono essere limitati (ma a volte anche elevati) e vanno ricercati anche in molteplici nicchie e potenziati, magari supportati da un elevato valore del Brand. Ciò implica un modello operativo che focalizzi le sue competenze chiave sulla capacità di conoscere il consumatore per creare per lui e/o co-creare con lui servizi e prodotti che creino emozione e fidelizzazione. Le principali caratteristiche differenzianti per il posizionamento nell’area Valore percepito dipendono dalla leva strategica utilizzata (brand di lusso, nicchia, customizzazione, innovazione):

Luxury (brand di lusso)

- Capacità di creare emozione;

- Focalizzazione su iniziative di posizionamento del brand;

- Capacità di relazione/servizio personalizzata con il cliente;

- Design e qualità funzionale del prodotto coerente con il Brand.

Nicchia

di Prodotto/Servizio:

- Capacità di innovazione/sviluppo dei nuovi prodotti per la nicchia selezionata;

- Capacità di gestione della relazione della nicchia di consumatori (community / social networking);

- Capacità di comprensione del contesto e dei segnali deboli.

di industry:

- Capacità di innovazione/sviluppo di tecnologie specifiche;

- Relazione con i clienti leader dell’industry;

- Esplorazione di nuove nicchie di applicabilità della propria tecnologia.

Customizzazione

- Capacità di flessibilizzare il processo produttivo;

- Capacità di ingegnerizzazione e progettazione flessibile / to order;

- Capacità di collaborazione con il cliente (co-creazione / pro-sumership);

- Capacità di sviluppo delle tecnologie distintive.

Innovazione

- Capacità di creare prodotti innovative;

- Capacità di fare marketing di prodotto;

- Capacità di sviluppare tecnologie innovative.

L’analisi delle caratteristiche e dei bisogni dei consumatori, l’innovazione di prodotto e servizio e la capacità di erogarli in modo soddisfacente sono dunque leve fondamentali per il successo di questo modello. La capacità di creare emozione, identificazione, appartenenza deve essere pervasiva nelle aziende Luxury. Deve cioè coinvolgere tutte le aree aziendali, dall’ideazione alla produzione e dalla vendita al post vendita. Deve esplicitarsi in tutti i possibili momenti di interazione con il cliente.

Il posizionamento Business Volumes Strategy si basa invece sulla capacità dell’azienda di bilanciare volumi con marginalità buona abbastanza. Come abbiamo detto, per quanto riguarda i prodotti di largo consumo, si tratta dell’evoluzione di quello che era il mercato di massa. Proprio perché il modello bilancia i volumi con la marginalità, l’organizzazione deve essere caratterizzata da capacità diverse che indirizzano i due elementi in quella che si potrebbe definire una strategia duale/strabica. Le capacità devono essere sia di controllo costi per una eccellenza operativa sia di comprensione del consumatore e di innovazione nel mix prodotto servizio. Gli investimenti e i budget vanno allocati in modo bilanciato sulle diverse aree per perseguire questi obiettivi. La strategia duale comporta ovviamente una certa tensione all’interno dell’azienda e una possibile oscillazione verso uno degli altri due baricentri, a seconda del momento e dell’influenza di una logica prevalente (ottimizzazione del costo verso posizionamento premium). È altresi vero che se si riesce a trovare e portare avanti il giusto bilanciamento è anche il posizionamento che consente di effettuare probabilmente il maggior profitto assoluto. Alcune aziende stanno riuscendo in questo modello, ricreando in alcuni casi un mercato di massa che si credeva in crisi.

Un caso nel settore della calzatura, e adesso dell’abbigliamento in generale, è la Geox. L’azienda di Montebelluna è riuscita a costruire un modello, intorno ad una importante innovazione tecnologica, che fornisce al mercato un prodotto di fascia media con alti volumi. In questo caso possiamo dire che la tecnologia fornisce quel servizio di avere il ‘piede che respira’, ‘la pelle che respira’ che riesce a connotare il prodotto e l’azienda. Il Brand costruito intorno all’innovazione tecnologica permette di rafforzare ulteriormente questo posizionamento. Nel caso dei prodotti semidurevoli, quali l’auto e l’impiantistica domestica, occorre anche considerare che la principale modalità di vendita, come già visto, sarà quella del pacchetto prodotto-servizio, in cui il prodotto verrà gestito/ mantenuto dal fornitore. Occorre quindi ricordarsi che, in tale caso, è fondamentale una capacità progettuale che sappia concepire il miglior prodotto finalizzato alla sua facile ed economica gestione operativa. Nel caso dell’auto si intende ad esempio la facilità e l’economicità di gestione della flotta. Il fatto che il ciclo di vita del prodotto é in tale caso molto spesso in mano al produttore (attraverso una sua società di full leasing o di gestione flotte) determina la necessità strategica di saper progettare un prodotto con il più basso costo possibile dalla produzione allo smaltimento (full life cycle cost). Si tratta cioè di considerare a livello progettuale anche i costi di reverse logistics, intesi come costi di smaltimento commerciale del prodotto ritirato e/o di smaltimento fisico del prodotto (in questo caso con impatti sui materiali/componenti da considerare a livello progettazione).

Nel caso di prodotti industriali durevoli, quali macchine industriali e impianti, considerando che potranno essere forniti in pay per use (ad esempio ore di utilizzo o kwh erogati), oltre a quanto sopra, occorre considerare aspetti importanti di finanziamento dell’impianto stesso (Project financing, ecc…). Il posizionamento ‘Commodity’ vede invece un modello operativo fortemente focalizzato sull’eccellenza operativa e/o sui bassi costi di acquisto di prodotti commercializzabili. Il profitto assoluto è dato prevalentemente dagli alti volumi, mentre la marginalità unitaria è bassa. Gli sforzi e gli investimenti aziendali vanno focalizzati sulle capacità di ottimizzazione dei costi, sulla definizione del modello di produzione o di acquisto del bene o erogazione del servizio a più basso costo e sulle politiche per incentivare l’acquisto a grandi volumi, sia nella relazione con il consumatore sia nella relazione con il canale. L’esperienza che viene fornita al cliente è quella consona ad un modello no-frills: l’immagine e gli investimenti di marketing vanno in questa direzione. Come già detto in questa area è fondamentale presidiare l’ultimo anello della catena del valore, cioè quello commerciale, dove si realizza il maggior margine. Si ricorda l’importanza di avere un’adeguata rete di servizi a supporto, per rendere sostenibile il modello. Anche in questo caso un eventuale Brand forte permette di migliorare il posizionamento differenziando l’azienda e permettendole di Surpetere.

L’importanza del servizio

L’individuazione dei fattori competitivi per lo sviluppo dell’offering di un’impresa precedentemente analizzati evidenzia come il Servizio costituisca di fatto il fattore competitivo per l’innovazione del business in tutti e tre i baricentri di offering individuati. Esso è infatti la dimensione di sostegno/abilitante nell’area commodities, costituisce quasi totalmente l’oggetto dell’offering nell’area ‘prodotto- servizio’ , è connaturato con la value proposition e può essere il fattore differenziante nell’ area ‘value product’. Il fatto che il Servizio venga considerato il fattore chiave per l’Innovazione dell’offering delle imprese è efficacemente sintetizzato dal concetto che si va affermando nelle aziende leader, e cioè che la principale leva di innovazione è oggi da ricercare nella Servitizzazione dei prodotti-servizi esistenti. Il tandem Innovation&Servitization costituisce lo slogan di riferimento di tale Strategia di Innovazione. Un’argomentazione a riguardo è quella di Faiz Gallouj nel suo libro Innovation in the Service Economy, dove sostiene che:

“…modern economies are both service economy and economy of innovation. Paradoxically they are not regarded as economies of innovation in services… It is as if service and innovation were two parallel universes that coexist in blissful ignorance of each other”.

La cosa certa è che tutte le economie, una volta superata la prima fase di industrializzazione manifatturiera, tendono a convertirsi in economie basate prevalentemente sui servizi (persino la Cina, d’ora in poi). Ciò appare evidente dall’analisi dell’incidenza sui Pil nazionali del business dei servizi comparata con quella dell’agricoltura e del Manufacturing. Nelle economie avanzate i servizi rappresentano già il 75-85% del Pil e sono il motore principale di sviluppo dello stesso. Si noti come il contributo della produzione industriale al Pil, dopo una prima fase di espansione, cede il passo all’aumento dell’incidenza del business dei Servizi. Non è difficile concludere che il business dei servizi risulterà molto importante per il recupero di capacità di aumento del Pil anche del nostro Paese. Occorre però tenere presente che esso non va visto separatamente dal business manifatturiero, anzi è proprio la dimensione servizio che può mantenere in piedi il sistema industriale del Paese.

Ciò in quanto, come già argomentato:

- i prodotti dell’industria manifatturiera sono sempre più venduti da aziende di servizi (finanziarie, distribuzione, …);

- sempre più spesso è il servizio che veicola sul mercato un prodotto (flotte, leasing/noleggi, pay per use, on demand, …);

- è il servizio che può fare la differenza fra una value proposition italiana e una dei paesi emergenti (è l’unica barriera all’ingresso).

È questo il modo di ragionare strategicamente che le PMI italiane dovrebbero adottare per ricercare una loro nuova competitività. Ciò non escludendo quanto già stanno facendo egregiamente nelle loro nicchie tradizionali.

Il ciclo di vita e la rinnovabilità della Value proposition

L’interpretazione del modello appena descritto può impattare significativamente anche sulle modalità strategiche di concezione, sviluppo e gestione della Value proposition nel suo ciclo di vita. Il tradizionale modello di riferimento rappresentato dalle curve di maturità del prodotto, che prevedeva l’utilizzo delle stesse modalità/canali di vendita per tutta la durata di vita dello stesso, può essere infatti combinato efficacemente con il seguente percorso di riferimento (riferito ad un’azienda leader nell’innovazione nel suo mercato):

- fase 1: sviluppo e sfruttamento di un prodotto–servizio innovativo come offering a grande valore percepito, con una strategia dei margini (posizionamento nel baricentro di destra della figura di riferimento). Si prenda come esempio un blackberry appena lanciato sul mercato con premium price da innovazione;

- fase 2: vendita del prodotto attraverso il servizio quando emerge la competizione sul prodotto, con potenziale annullamento del vantaggio competitivo da innovazione. In questa fase il blackberry viene venduto attraverso abbonamenti/servizi telefonici e le revenues vengono garantite dalle subscriptions di abbonati;

- fase 3: cessione del diritto di sfruttamento del brevetto/ know how a venditori di Commodities e/o aziende che operano in economia di scala di prodotto (si pensi ai Pc portatili di IBM ceduti alla specializzata Lenovo).

Le tre fasi possono essere gestite in alcuni casi dalla stessa azienda, ma più frequentemente da attori diversi. La possibilità di sfruttare le tre fasi è legata al posizionamento dell’azienda in termini di capacità di innovazione e di gestione dei volumi che si generano.

Aziende leader dell’innovazione possono lanciare il prodotto sul mercato, gestirlo in modo diretto nella fase di valore percepito, continuare a gestirlo direttamente o affidarne la vendita a terzi nella fase di Servitizzazione e nella fase di Commoditizzazione. In tale ottica il ciclo di vita della value proposition andrebbe gestito secondo un percorso Value proposition a valore-> Prodotto/Servizio-> Prodotto a basso prezzo, con una value proposition nuova che segue a ruota. Occorre però considerare che esiste un trend relativo al ciclo di vita della value proposition anch’esso interpretabile in logica di polarizzazione. Alcuni aziende stanno perseguendo strategie di puro ‘usa e getta’, altre stanno cercando di aumentare la vita utile di alcuni loro prodotti, spesso facendo leva sul valore economico e/o simbolico degli stessi. Il mobile è un bene durevole che nell’accezione tradizionale ha avuto una vita molto lunga, quindi doveva avere caratteristiche di durata, robustezza, estetica neutra per poter rispondere a un gusto estetico che mutava nel tempo. Oggi l’ingresso di operatori quali IKEA ha completamente modificato questo approccio e anche i mobili o gli oggetti per la casa hanno cicli di vita potenzialmente molto più brevi.

Il costo moderato fa si che per alcuni il mobile possa essere considerato un oggetto usa e getta. Il settore dell’abbigliamento ha visto una rivoluzione, circa 10 anni fa, con l’introduzione del fast fashion. Operatori quali Zara hanno introdotto modelli di business con collezioni con durate di 3-4 settimane (rispetto ai 4-6 mesi tradizionali) basando il loro modello su una forte rotazione dell’assortimento nel punto di vendita per catturare l’attenzione del consumatore. Anche in questo caso il mix tra contenuto fashion e costo limitato del prodotto induce alcune fasce di consumatori ad una attitudine usa e getta nei confronti del prodotto. Nel modello del fast fashion l’interconnessione tra sistema produttivo, distributivo e logistico e l’integrazione informatica in tempo reale con i negozi riduce il lead time delle collezioni per rispondere velocemente alle richieste del mercato. Esempi della tendenza contraria sono prodotti di alto valore economico e/o simbolico quali le borse di Hermès, capi di abbigliamento ad alto valore e durata quali il cachemire di Cucinelli, apparecchi Hi-fi Bang&Olufsen, oggetti di design in genere.

FabbricaFuturo è il progetto di comunicazione rivolto a tutti gli attori del mercato manifatturiero (responsabili delle direzioni tecniche, imprenditori e direzione generale, responsabili organizzazione e HR) che ha l’obiettivo di mettere a confronto le idee, raccontare casi di eccellenza e proporre soluzioni concrete per l’azienda manifatturiera di domani.

Nasce nel 2012 dalla rivista Sistemi&Impresa come reazione alla crisi finanziaria del 2011. Negli anni il progetto è cresciuto significativamente, parallelamente alla definizione di politiche pubbliche in ambito industria 4.0 (Piano Calenda e successivi).

Oggi FabbricaFuturo affronta i temi legati al Piano Nazionale di Ripresa e Resilienza (PNRR), per offrire alle aziende gli strumenti per affrontare le sfide nella fabbrica di domani.

Contatti

ESTE – Edizioni Scientifiche Tecniche Europee Srl

Via Cagliero, 23 - 20125 Milano

P.IVA: 00729910158

TEL: 02 91 43 44 00

Per informazioni commerciali:

commerciale@este.it

Cookie Policy | Privacy Policy

© 2023 Edizioni Este S.r.l. | Via Cagliero, 23 - 20125 Milano | P.IVA: 00729910158 | TEL:02 91 43 44 00 | FAX:02 91 43 44 24